Guida Fintech per le imprese: opportunità 2023

Nell'ultimo decennio l'evoluzione del Fintech ha rivoluzionato il settore bancario e finanziario.

Dall'elaborazione dei pagamenti alla gestione degli investimenti, i prodotti Fintech stanno rendendo più convenienti e funzionali le operazioni di gestione delle proprie finanze, come nel caso del rilascio di finanziamenti alle imprese e ai consumatori.

Ma cos’è il fintech? Come e quanto ha influenzato il settore negli ultimi anni? Quali sono i principali prodotti offerti? Scopri la risposta a queste e tante altre domande in questo articolo.

Cos’è il fintech?

Fintech è l'acronimo di "financial technology", ovvero tecnologia finanziaria.

È un termine ampio che si riferisce all'innovazione tecnologica applicata ad operazioni di natura finanziaria che ha lo scopo di renderle più veloci, sicure ed efficienti rispondendo alle esigenze dei consumatori e delle piccole medie imprese in modo più efficace rispetto ai servizi finanziari tradizionali.

Alcuni esempi sono il mobile banking, i pagamenti elettronici, o i finanziamenti per imprese come i peer-to-peer lending o il crowdfunding.

Innovazioni che possono infatti coprire dall'uso di applicazioni mobili per il trasferimento di denaro al digital banking, allo sviluppo di prodotti basati sulla tecnologia blockchain.

Questi sono solo alcuni servizi che rappresentano come il Fintech stia rivoluzionando il settore, rendendo più facile, sia per le aziende sia per i privati, l'esecuzione di determinate transazioni economiche.

Fintech e Innovazione digitale

Le fintech sono aziende che si basano sulla tecnologia per sviluppare e offrire servizi finanziari innovativi. La loro attività è quindi strettamente legata all'innovazione digitale, che rappresenta il loro principale punto di forza.

Rappresentano soluzioni tecnologiche progettate per soddisfare le esigenze finanziarie del mondo moderno in modo più efficace rispetto ai servizi tradizionali.

Tutto ciò avviene spaziando dal digital banking al prestito peer-to-peer, dalle piattaforme di trading azionario agli scambi di criptovalute e ai servizi di investimento automatizzati.

Utilizzando le più recenti innovazioni digitali, le Fintech, oltre a ridurre l'attesa per l'elaborazione e la ricezione dei pagamenti, possono aiutare le aziende a risparmiare tempo e denaro automatizzando le attività manuali associate alla contabilità e ad altre operazioni di back-office come:

- Fatturazione;

- Definizione del budget;

- Gestione del flusso di cassa;

- Presa in prestito di capitali;

- Raccolta fondi.

Evoluzione del settore Fintech negli ultimi anni

Negli ultimi anni, il settore fintech in Italia è cresciuto in modo esponenziale, con un aumento del numero di aziende fintech e dei servizi finanziari offerti.

Le fintech italiane si sono specializzate in diverse aree, come il crowdfunding, il peer-to-peer lending, il trading di fatture, il reverse factoring o il credito alle PMI.

La rapida crescita registrata negli ultimi anni è stata trainata in gran parte dai progressi della tecnologia digitale e dalla domanda da parte dei consumatori di servizi finanziari alternativi.

Questa evoluzione ha visto emergere un'ampia varietà di servizi come:

- Mobile banking;

- Soluzioni di pagamento online;

- Crowdfunding;

- Trasferimento di denaro digitale;

- Blockchain.

Più recentemente, l'intelligenza artificiale (AI) e l'apprendimento automatico sono entrati nello spazio Fintech, consentendo livelli senza precedenti di personalizzazione dell'esperienza del cliente e accuratezza nel rilevamento dei dati.

La combinazione di queste tecnologie ha consentito alle Aziende Fintech di fornire servizi più rapidi e sicuri ai propri clienti, trasformando il modo in cui le persone interagiscono con i propri conti finanziari.

I numeri della crescita relativi al settore fintech negli ultimi anni

Alcuni risultati scaturiti da una ricerca dell'Osservatorio Fintech & Insurtech della School of Management del Politecnico di Milano hanno evidenziato che nel nostro paese oggi si contano 630 startup e scaleup Fintech & Insurtech, di queste, 27 sono state costituite tra gennaio e dicembre 2022 [Fintech & Insurtech: the best is yet to come].

.png?width=816&height=428&name=Dati_pillar_consumers_grafici%20(5).png)

Queste realtà sono state capaci di raccogliere oltre 900 milioni di euro di funding, raggiungendo complessivamente 3,7 miliardi di euro dal 2009 ad oggi.

La maggior parte di queste è basata nel nord Italia, solo a Milano infatti si concentrano il 41% delle startup del paese.

In generale, la proposta delle startup/scaleup italiane è rivolta più alle PMI (71%) che ai consumatori (39%), non sottovalutando il 60% che si rivolge a istituti finanziari.

Solo le startup Insurtech, invece, nel 2022 sono 120 ed hanno raccolto 420 milioni di euro dal 2009. I ricavi sono cresciuti del 95% rispetto al 2021 raggiungendo lo stesso livello delle startup Fintech italiane.

I principali prodotti fintech per le imprese

Le Fintech forniscono alle PMI un modo innovativo ed economico per raggiungere i propri obiettivi e ottimizzare determinati processi.

Sfruttando la tecnologia più recente, le aziende possono migliorare i propri rendiconti finanziari, semplificare il servizio clienti e persino sviluppare sistemi di elaborazione dei pagamenti più efficienti.

Con il Fintech, le PMI possono rimanere competitive nel mondo degli affari che è in continua evoluzione, riducendo i costi e aumentando i ricavi e fornendo al contempo servizi migliori ai propri clienti.

Utilizzando le soluzioni Fintech, le PMI possono, inoltre, aumentare la loro efficienza automatizzando i processi, consolidando le fonti di dati e ottenendo l'accesso a nuove informazioni sui clienti.

Le aziende fintech offrono una vasta gamma di prodotti e servizi finanziari innovativi, alcuni dei quali sono:

- Mobile banking: app per il mobile banking che permettono di gestire le finanze personali e le operazioni bancarie attraverso lo smartphone.

- Pagamenti elettronici: sistemi di pagamento elettronici che permettono di effettuare transazioni online in modo sicuro e veloce.

- Peer-to-peer lending: piattaforme di prestito online che mettono in contatto investitori e richiedenti prestiti, permettendo a questi ultimi di ottenere finanziamenti a tassi di interesse più convenienti rispetto a quelli offerti dalle banche.

- Crowdfunding: piattaforme di crowdfunding che permettono a imprese e progetti innovativi di raccogliere finanziamenti in cambio di quote di partecipazione o di premi.

- Invoice trading: piattaforme di trading di fatture che permettono alle imprese di ottenere finanziamenti anticipando il pagamento delle fatture emesse nei confronti dei propri clienti.

- Reverse factoring: piattaforme di reverse factoring che permettono alle imprese di ottenere finanziamenti anticipando il pagamento delle fatture che ricevono dai propri fornitori.

Quali sono i vantaggi per le piccole medie imprese?

I progressi guidati dal settore Fintech come la tecnologia cloud, l'intelligenza artificiale, la blockchain e l'apprendimento automatico hanno consentito alle PMI di modellare scenari di business futuri in modo più preciso e ottenere informazioni che possono contribuire a definire in modo più accurato le strategie aziendali.

La Financial Technology sta trasformando il modo di operare delle imprese, contribuendo a creare un’ecosistema più digitalizzato ed efficiente per le piccole e medie imprese.

L'evoluzione del settore Fintech è già stata notevole e per il 2023 si prevede già un aumento degli investimenti, soprattutto in Italia.

Infatti, si è registrato che nel 2022 start up e scale up italiane hanno raggiunto oltre 2 miliardi di investimenti segnando un +67.3% rispetto ai 1.243 milioni del 2021. Ed è proprio il fintech a posizionarsi in testa alla classifica con 712 milioni raccolti [EY Venture Capital Barometer].

Il fintech sta sostanzialmente migliorando il grado di soddisfazione dei consumatori. Per loro, il crescente interesse verso il fintech è spinto dal fatto che riescono a soddisfare le loro esigenze con servizi migliori a un costo più basso rispetto a quelli tradizionali.

Se già abbiamo citato più volte la personalizzazione, ci sono anche molti altri vantaggi nell’usufruire dei servizi fintech. Vediamo insieme quali.

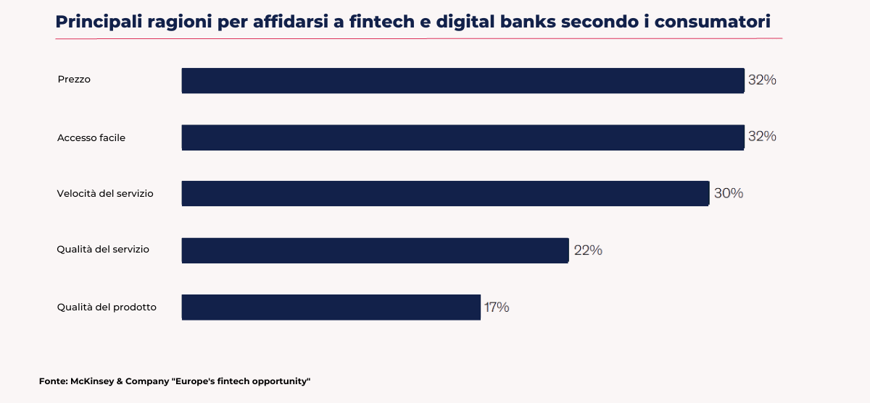

Uno studio di McKinsey & Company mostra che è il 32% dei consumatori a dichiarare che il prezzo è una delle ragioni principali che li ha portati a scegliere i servizi fintech o digital banks. La stessa percentuale di persone invece cita il fatto che si tratti di soluzioni di facile accesso. Anche la velocità del servizio viene considerata fondamentale (30%) permettendo alle pmi di svolgere operazioni finanziarie in modo rapido e conveniente.

Questo permette alle PMI di trarre vantaggio dalla digitalizzazione dei processi finanziari, risparmiando tempo e riducendo i costi amministrativi.

Alcune fintech offrono opportunità finanziarie anche ai consumatori che non riescono ad averne accesso, come chi non ha una storia creditizia consolidata o non dispone di garanzie personali o ipotecarie. Infatti, finanziamenti alternativi come crowdfunding o peer-to-peer lending possono essere molto vantaggiosi per le PMI.

Previsioni e trend del settore nel 2023

Le previsioni e i trend del settore fintech per il 2023 sono molto positivi, con una crescita del numero di aziende fintech e dei servizi finanziari offerti.

Secondo alcune stime, nel 2023 il fintech potrebbe rappresentare una quota significativa del settore finanziario, con un aumento della penetrazione dei servizi fintech sia nei mercati sviluppati che in quelli emergenti.

Prevedere l'evoluzione precisa del settore fintech nel 2023 è difficile poiché dipende da molte variabili e incertezze. Tuttavia, ci sono alcune tendenze e sviluppi che si prevede continueranno a influire sul settore nel prossimo anno:

- Mobile payments: la popolarità dei pagamenti tramite smartphone e altri dispositivi mobili continuerà a crescere, con una maggiore adozione da parte delle aziende e dei consumatori.

- Banking-as-a-Service: un servizio che offre ai propri clienti servizi come conti correnti online, prestiti, soluzioni di pagamento, etc.

- Embedded Finance: il prodotto derivante dell'embedded finance si trova direttamente all’interno della customer journey. Un esempio è quello del Buy Now Pay Later (BNPL), un servizio che permette di acquistare prodotti pagandoli successivamente, spesso dividendo la spesa nel tempo. Si prevede che entro il 2026, $576 miliardi di transazioni saranno effettuate con il BNPL [Global Data, Buy Now Pay Later - Thematic Research].

- Alternative Financing: forme di finanziamento non basate su prestiti come ad esempio il metodo RBF (Revenue Based Financing) e l’Invoice trading.

- Intelligenza artificiale: le tecnologie di AI e di apprendimento automatico continueranno a evolversi e a essere utilizzate in una vasta gamma di applicazioni fintech, come la prevenzione delle frodi e la personalizzazione dei prodotti finanziari.

- Blockchain: la tecnologia blockchain continuerà a evolversi e ad essere utilizzata in una vasta gamma di applicazioni fintech, come la gestione dei pagamenti, la gestione dei titoli e la prevenzione delle frodi. Più della metà dei consumatori ad oggi vedono le criptovalute come valida alternativa per trasferire fondi all’estero, ed il 45% di loro le utilizza già a questo scopo [Stellar Development Foundation & Wirex].

- ESG (Environmental, Social e Governance): sono i fattori ambientali, sociali e societari che vengono utilizzati per misurare l’impatto delle aziende e qualificarle come sostenibili. In questo ambito, le aziende dichiarano che nell'ultimo anno hanno ricevuto richieste su questi temi soprattutto da parte di clienti, imprese, individui (30%) e fornitori (18%), ma anche da banche (18,5%) e investitori (4%).

Però, il terreno da esplorare è ancora vasto, infatti è il 70% delle pmi a rivolgersi ad istituti di credito, ma solamente il 17% ha usufruito di finanziamenti legati a progetti di sostenibilità [Forum per la Finanza Sostenibile, Cerved Group e Cerved Rating Agency].

- Open banking: si prevede che l'open banking continuerà a diffondersi e ad essere adottato da un numero crescente di banche e di istituti finanziari, consentendo ai clienti di accedere e utilizzare i loro dati finanziari in modo più facile e sicuro.

In generale, si prevede che il settore fintech continuerà ad evolversi rapidamente, con nuove tecnologie e innovazioni che continueranno a cambiare.

Fintech e imprese: come accedere ai servizi nel 2023

Il settore Fintech globale è in rapida evoluzione grazie ai progressi tecnologici e all'aumento delle normative che aprono la strada a nuove opportunità.

Pertanto, è importante considerare le prospettive del settore per rimanere al passo con i tempi. L'evoluzione del settore Fintech è infatti da considerarsi come un punto di svolta per le piccole e medie imprese (PMI).

E, poiché continua ad evolversi, è essenziale che le aziende rimangano informate sulle ultime tendenze e sviluppi del settore.

Ciò include la comprensione di come le nuove tecnologie possono essere implementate per semplificare i processi, come consentono a queste società di accedere a servizi finanziari che in precedenza non erano disponibili, portando a una maggiore efficienza, risparmi sui costi e un migliore accesso alle risorse finanziarie.

Sebbene il settore fintech si stia evolvendo davvero in fretta e sia sempre in crescita però, i suoi vantaggi sono ancora oggi poco conosciuti da molte piccole medie imprese ed il nostro compito è anche quello di far conoscere realtà come la nostra che garantiscono a tutti l’accesso a servizi finanziari sicuri che permettono di evitare lunghi tempi di attesa e la troppa burocrazia.

In che modo? Attraverso il potere degli eventi, le masterclass, il word of mouth, la comunicazione e tutto ciò che ruota attorno al settore della finanza e dell'innovazione digitale.

Ma nel mondo fintech, capire a chi affidarsi è fondamentale per essere seguiti lungo tutto il processo di accesso alle sue risorse nel miglior modo possibile.

Nel caso dell’accesso al credito, rapidità e personalizzazione dell’esperienza sono requisiti fondamentali per ottenere un processo davvero efficace.

Per questo è importante scegliere un servizio che mette a disposizione questi fattori interagendo con il cliente con un approccio human tech.

Contattaci per saperne di più e capire come sfruttare a tuo favore l’insieme di algoritmo e approccio human che mette a disposizione Change Capital con la sua piattaforma.

.png?width=120&height=66&name=logo_cc_ts_white%20(1).png)