Il nuovo stato di Default

Pericoli ed opportunità

A partire dal 1° Gennaio 2021 banche e intermediari finanziari applicheranno le nuove regole europee in materia di classificazione delle controparti inadempienti, meglio conosciuto come default.

La Nuova Definizione di Default stabilisce criteri e modalità più restrittive in materia di classificazione a default rispetto a quelli finora adottati, con l’obiettivo di armonizzare la regolamentazione tra i diversi paesi dell’Unione Europea.

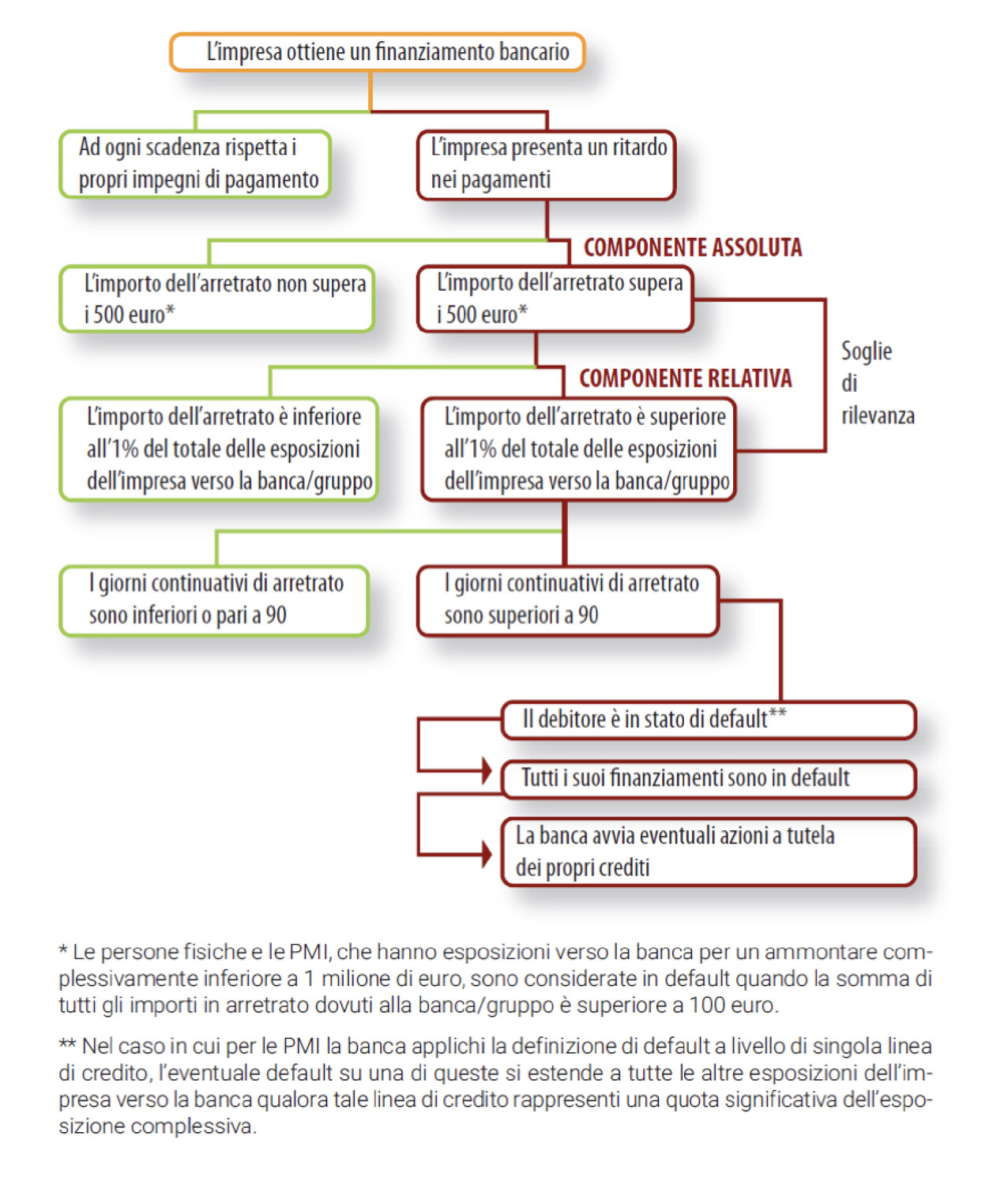

I principali cambiamenti introdotti, in tempi di post-Covid19, prevedono che le banche definiscano automaticamente come inadempiente il cliente che presenta un arretrato da oltre 90 giorni, il cui importo risulti allo stesso tempo, superiore ai 500 € e superiore all’1% del totale delle esposizioni verso il gruppo bancario.

Il calcolo tiene in considerazione le posizioni in essere su tutte le società del gruppo bancario: banca, leasing, factoring, credito al consumo, ecc.

In sintesi? È sufficiente avere un debito scaduto di 500 € da oltre 90 giorni con una qualsiasi società collegata ad un gruppo bancario e l’impresa finisce segnalata in Centrale Rischi con un effetto a catena devastante verso tutto il sistema del credito.

Lo stato di default permarrà per almeno 90 giorni dal momento in cui il cliente regolarizza verso la banca l’arretrato di pagamento o rientra dallo sconfinamento di conto corrente; in pratica per almeno 3 mesi, a fronte di un arretrato di 500 €, l’impresa si vedrà congelato (nella migliore delle ipotesi) l’accesso al credito verso tutto il sistema, causa segnalazione in Centrale Rischi.

Ma non è finita qui, vi sono altre simpatiche (devastanti) novità.

L’Autorità Bancaria Europea ha espressamente escluso la possibilità di compensare gli importi scaduti con altre linee di credito non utilizzate dallo stesso debitore. Pertanto, diversamente da quanto avveniva in passato, la banca sarà tenuta a classificare l’impresa in default anche nel caso in cui questa abbia linee di credito ancora disponibili con la stessa banca che potrebbero essere utilizzate al fine di compensare gli inadempimenti in essere ed evitare il default.

Ad esempio, se ho uno scaduto su un MLT di 500 € e uno scoperto di conto corrente non utilizzato di 50.000 €, non lo posso utilizzare e finisco ugualmente segnalato.

Vi è poi il cosiddetto “effetto contagio” (che di questi tempi non è una bella definizione):

- L’eventuale default su una singola esposizione comporta l’automatico default di tutte le esposizioni in essere del cliente nei confronti della stessa banca.

- Le banche sono tenute a censire collegamenti economici e giuridici tra la propria clientela, per identificare situazioni in cui il default di un'impresa può avere ripercussioni negative sulle altre.

Quindi, a conti fatti, se si tratta di un gruppo di imprese, il default di una si propaga di fatto a tutto il gruppo anche se le altre sono in bonis.

Sempre per fare un esempio pratico, con uno scaduto di € 500 si rischia di mandare in default un intero gruppo di imprese.

Passiamo ora alle “misure di tolleranza”

Ovvero modifiche dei termini e delle condizioni contrattuali nonché il rifinanziamento totale o parziale del debito, tra cui le moratorie, che possono essere concesse dalle banche a imprese che si trovano o sono in procinto di trovarsi in difficoltà a rispettare le proprie obbligazioni finanziarie nei confronti della banca.

La banca finanziatrice potrebbe comunque avere elementi per sostenere che l’operazione di rinegoziazione del debito del cliente non si configuri come una misura di tolleranza, dal momento che l’impresa beneficiaria non si trova o non è in procinto di trovarsi in difficoltà a rispettare le proprie obbligazioni finanziarie verso la stessa banca.

In questa fattispecie la banca non segnalerà all'autorità di vigilanza l’esposizione come in default quale oggetto di misura di tolleranza.

Questo può ad esempio essere il caso di un’operazione di sospensione o allungamento del finanziamento, realizzata ai sensi delle “Moratorie Covid”, nell’eventualità in cui la banca possa sostenere che l’impresa non avrebbe comunque avuto problemi nel servizio del debito.

Per le esposizioni alle quali sono state applicate misure di tolleranza, sono previste modalità più stringenti per la classificazione dell’operazione in default. In particolare, se la rinegoziazione delle condizioni contrattuali comporta una perdita significativa per la banca (vale a dire una remissione del debito o un differimento dei pagamenti per un ammontare complessivo superiore all’1%), questa è costretta a classificare l’esposizione in default.

Un’impresa che, nonostante abbia ricevuto misure di tolleranza sul proprio debito, venga poi comunque classificata in default, dovrà osservare prescrizioni aggiuntive, per uscire da tale stato. In ogni caso, deve trascorrere almeno 1 anno dalla concessione della misura.

In concreto, Se un'impresa ha fatto ricorso ad una misura di tolleranza e quindi per definizione è un soggetto più debole, con un arretrato di 500€ per oltre 90 giorni, non solo non viene agevolata, ma viene punita per 1 anno. Una vera e propria esecuzione.

Il minimo errore / sbaglio / inesattezza / imprevisto non sono più ammessi.

Un disastro quindi, sia per le banche che le imprese, che costringe tutti gli attori ad evolversi verso nuovi modelli di business.

In tempi di Covid-19, non è una scommessa da poco.

.png?width=120&height=66&name=logo_cc_ts_white%20(1).png)